주요 세라믹소재의 국내외 개발 및 미래기술 동향 정보

- 세라믹소재 공급망 안정화를 위한 로드맵 및 대응 사례 -

이건훈 세라믹 PD KEIT

김형태 전무 한국세라믹연합회

신용관 수석 KEIT

• 소재산업의 발전 과정에 있어 성능 향상과 생산성을 추구하기 위한 기술 고도화가

전통적인 목표였다면, 근래에 들어 지구온난화 및 여러 가지 환경 문제가 현실화됨에

따라 기술개발 및 소재의 생산·활용의 목표도 저탄소 배출과 지속가능성 등으로 변하고

있다. 전통 및 첨단 소재의 수요·공급에서도 국가 간 전략적 경쟁이 이루어지고 있으며,

COVID-19 팬데믹 전후로 세라믹 소재·부품을 포함한 전 세계적인 원료·소재 공급

문제가 예기치 못한 상황에서 발생하여 관련 산업에도 큰 영향을 주고 있다.

• 우리나라 세라믹산업이 국제경쟁력을 유지하고 장기적으로 발전하기 위해서는

미래시장을 종합적·체계적으로 예측하여 기술개발 전략과 국가정책을 수립함과 동시에

특정 물질이나 국가 기반의 기초 자원에 종속되지 않는 가운데 파생 소재부품의 경우에도

수급의 문제가 전후방 산업의 지속에 악영향을 주지 않는 복합적인 공급망의 구축이

필요하다.

• 따라서 세라믹 소재산업 발전 측면에서 향후 20~30년간 주력해야 할 현재와 미래시장을

파악하고, 핵심제품 규명, 연구개발 과제도출, 자원투자를 합리적으로 결정하기 위한

기준을 확립할 필요성이 있다. 지속적으로 요구되어 온 중장기적 소부장 경쟁력 유지와

차세대 글로벌 소재기술 발전을 위하여 세라믹 분야 기술과 소재산업의 생태계를

파악하고 수요를 만족시키기 위한 세라믹 소재기술의 발전 방향을 장기적 관점으로

구축할 필요가 대두되고 있다. 이러한 시점에서 주요기술의 전략적 추진계획 수립을 위해

표지석으로 삼을 수 있는 세라믹 선도국의 중장기 기술로드맵에 대한 모니터링 및 공급망

구축을 위한 연구가 지속되어야 한다.

목차

1 서론

2 첨단 세라믹 유망 소재의 기술적 요구 조건

3 주요 세라믹 소재별 기술로드맵

4 결론

출처 및 참고자료

연관글 모음

1 서론

과학과 기술의 급속한 발전은 사회·경제·환경에 실시간으로 영향을 미치고 있으며, 상호작용하는

방식도 복잡해지고 있다. 따라서 미래의 시장을 예측하고 국가산업의 경쟁력을 유지할 뿐 아니라

장기적인 발전을 확보하기 위하여 세계 각국은 산업 분야별로 장기적인 기술개발 전략을 수립하고

있다. 또한 그 전략에는 소재분야 로드맵과 공급망 확보 전략을 포함하고 있다.

글로벌 경쟁에서 성공하기 위하여 기업은 적시에 적절한 제품을 생산할 수 있어야 한다. 이에 대비하기

위하여 미래시장 예측을 기반으로 하는 기술개발 전략, 즉 기술개발 로드맵을 설정하고 이러한

로드맵을 기초로 원료 및 소재의 수급 또한 고려되어야 한다.

세라믹 소재는 무기 고체 재료(inorganic solid materials)의 총칭이다. 그 응용 분야는 광범위하게

확대되어 관련된 과학 기술도 화학, 금속, 광물 등 소재 관련 분야뿐만 아니라 물리, 생명과학,

나노기술, IT 등 매우 다양한 분야에 걸쳐 연관되어 있다.

세라믹산업은 전통적인 생활 기반 산업임과 동시에 전자산업, 자동차산업, 항공우주산업 등에 사용되는

첨단 소재·부품을 제조하는 첨단산업임에도 불구하고 세라믹 기술로드맵과 연동된 소재 공급망 구축에

대한 연구는 성숙되지 않은 상황이다. 이에 대해 우리나라 세라믹산업 기술개발 전략 수립의

기초자료가 될 수 있는 세라믹 기술로드맵과 소재 공급망을 설계하기 위한 예시로, 최근 산업적

필요성이 부각되고 있는 대표적 세라믹 소재를 선정하고 그에 대한 기술 현황과 주요 기술/시장

선도국들의 기술개발과 미래 대응 전략 및 공급망 구축사례를 간략히 정리하였다.

2 첨단 세라믹 유망 소재의 기술적 요구 조건

세라믹 소재는 광학, 전자, 에너지, 화학 등 다양한 분야에서 필수 소재로 적용되고 있으며, 세라믹

소재산업 및 전후방 산업의 현재와 미래를 아우르기 위하여 기술 전망에 다음의 기술적 요소가

포함되어야 한다.

(혁신적 기술개발) 새로운 소재, 제조기술, 복합구조 설계기술 등을 개발하여 물성을 향상시키고

새로운 기능을 부여하기 위하여 계속적인 기술 혁신이 필요하다. 또한 다양한 산업 분야에 더욱 높은

수준의 성능과 효율을 제공할 수 있어야 한다.

(환경친화적인 제조기술) 세라믹산업은 고온 고압의 제조 공정을 필요로 하므로 에너지 집약적 특성이

있다. 이러한 문제를 해결하기 위해 환경친화적인 제조기술을 개발해야 하고, 재생에너지를 활용하거나

첨단 제조 시스템을 구축하여 친환경적인 생산 방식을 추구해야 한다.

(스마트화와 자동화) IoT(Internet of Things) 기술과 인공지능을 접목하여 복잡한 세라믹 소재부품

생산 과정을 최적화하고 생산성을 향상시켜야 한다.

(산업간 협력과 융합) 의료, 화공, 전자, 자동차 등 다양한 분야와의 융복합 강화를 통하여 새로운

제품과 기술이 개발되어야 한다.

현재 주목받고 있는 대표적 세라믹 소재는 여러 가지가 있으나, 국내 세라믹 소재 관련 기관 및

산업계의 수요를 파악하고 기술성·시장성 등을 고려하여 ➀ 이차전지용 세라믹 양극소재, ➁ 질화물

방열소재에 대한 산업 동향 및 국내외 주요 로드맵을 정리했다. 기술 분석에는 다음과 같은 산업적

요구사항 및 응용 사례들이 고려되었다.

주요 세라믹 소재의 국내외 산업 동향과 기술로드맵, 공급망 분석 시 주요 사례별 기술

5대 메가테크(바이오, 항공우주, 탄소중립, AI 반도체, 로봇) 등 세라믹 미래 유망 신산업 분야에

적용될 수 있는 첨단 세라믹소재 기술 : 압전/열전 세라믹, 투명 전도성/고강도 세라믹, 세라믹 광섬유,

자성 세라믹, 초고온 내열 세라믹, 세라믹 양/음극 소재, 비산화물 세라믹 등

최근 급격히 성장 중이며, 지속적 시장 확대와 기술 발전이 예상되는 이차전지용 세라믹 양극소재

관련 기술 : 삼원계 양극(LiNixCoyMnzO2, LiNixCoyAlzO2), LFP 양극(LiFePO4) 등

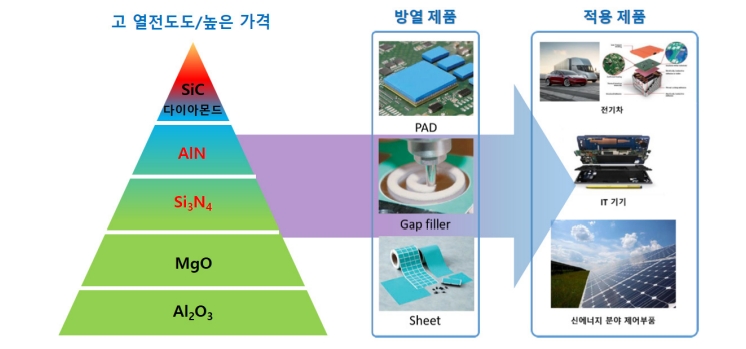

반도체, 디스플레이, 첨단 모빌리티, 이차전지, 초고속통신 등 다양한 분야에서의 과도한 열 발생에

따른 수명과 신뢰성 저하 문제를 해결할 수 있는 세라믹 방열 소재 기술 : MgO, AlN, Si3N4 등

다양한 산화물/질화물 세라믹 소재

3 주요 세라믹 소재별 기술로드맵

이차전지용 세라믹 양극소재

1) 세라믹 양극소재의 개발 동향

리튬이온을 포함하는 배터리는 양극활물질과 음극활물질의 화학에너지 차이를 이용하는 전기화학적

에너지 저장장치이며, 리튬이온 배터리의 구동을 위해서는 이른바 4대 소재로 불리는 양극, 음극,

전해액, 분리막 소재가 필요하다. 양극활물질과 음극활물질은 전기적 에너지를 보관하고 방출하는 주요

소재다. 충전 시 양극활물질은 산화반응이 일어나면서 리튬 양이온과 전자를 방출하며, 방출된 리튬

양이온과 전자는 음극활물질이 흡수한다. 방전 시 음극활물질에 있던 리튬이온이 화학에너지 준위가

KEIT ISSUE REVIEW | 주요 세라믹소재의 국내외 개발 및 미래기술 동향 27

낮은 양극으로 이동하는데, 이때 전자는 외부회로로 흐르면서 전력을 공급하게 된다. 또한 전지 구동

시 리튬을 공급하는 소재가 양극이므로 전지의 특성은 양극소재의 특성에 크게 의존하게 된다.

초기 리튬이온 배터리에 사용된 양극은 리튬 전이 금속산화물인 LiCoO2로, 높은 전압과 용량을 가지고

있어 현재에도 다양한 분야에 사용되고 있다. 다만 주요 원소인 코발트의 가격이 상승하여 가격

경쟁력이 중요한 전기자동차용 중대형 배터리에는 사용이 어려운 실정이다.

전기자동차에 적용하기 위해서는 새로운 종류의 양극이 필요하며, LiNiO2(LNO)는 높은 용량과 코발트

대비 저렴한 니켈의 가격으로 인하여 많은 연구가 진행되었다. 또한 소재의 안정성을 고려하여 LCO의

대안으로 고려되었던 양극활물질로 LiMn2O4(LMO)가 있다. LMO 소재는 구조적으로 안정적이고

망간의 가격이 낮아 전기자동차용 양극활물질로 매력적인 소재이지만 낮은 용량의 한계를 극복하기

어렵고 고온에서의 망간 용출 등 불안정성으로 인해 전기자동차용 배터리 적용에 대한 연구개발이

사실상 중단된 상태다.

전기자동차 사용을 위해 용량이 높고 가격이 저렴하며 안정성이 확보된 소재가 필요하다. 이를 위해

제시된 소재가 삼원계 양극이라 불리는 Li[NiCoMn]O2(NCM) 소재다. NCM 소재는 LCO, LNO와

LMO의 장점을 조합하여 전기자동차 등 고용량-고출력이 필요한 장치에 적용되기 시작했다. 니켈,

코발트, 망간이 동일 비율로 혼합된 NCM111(Li[Ni1/3Co1/3Mn1/3]O2) 소재가 성공적으로 상업화되어

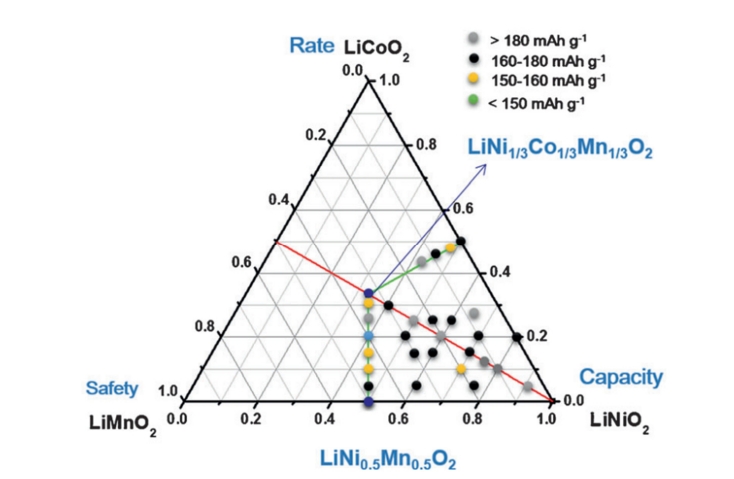

전기자동차 또는 전동공구용 배터리에 현재 폭넓게 사용되고 있다(그림 1).

그림 1. 삼원계 양극(NCM)의 조성에 따른 특성 변화

출처: Angewandte Reviews 2015, 54, 4440-4457)

이렇게 발전해 온 삼원계 양극재가 최근 귀착한 소재가 ‘하이니켈(High Nickel) NCM’이라 불리는

니켈 고함량의 NCM 소재인데, 니켈의 함량이 80% 이상 포함된 NCM 소재를 의미한다. 용량과 반응

전위가 높아 에너지밀도가 높은 전지를 구현할 수 있으며, 코발트양이 10% 이내로 줄어들어 기존

소재보다 낮은 가격에 소재를 생산할 수 있다. 이로 인해 다양한 활용처와 수요가 발생하여 하이니켈계

NCM 양극소재는 규모의 경제를 달성할 뿐 아니라 전기자동차 발전을 주도하는 소재로 거듭나게

되었다. 그러나 최근 니켈의 가격 상승과 수급 불안정으로 인해 보다 안정적이고 저렴한 양극소재에

대한 요구가 커지고 있다.

그 외에 LFP는 Fe을 주 원소로 사용하기 때문에 코발트Co를 주로 사용하는 LCO나 Ni을 주로

사용하는 NCM 대비 저렴하고 구조적으로 안정적이며 고온 특성이 우수하다. LCO의 경우 약 220℃,

하이니켈 NCM의 경우 200℃ 이하에서 자발적인 발열이 시작되는데, LFP의 경우에는 300℃

이상에서도 발열 반응이 일어나지 않는 특성이 있다. LFP 소재는 도핑이나 표면에 탄소를 코팅하는

공정이 필요한데, 부가적인 공정이 추가됨에 따라 소재의 생산 단가가 상승하고 이에 대한 핵심 원천

특허로 인해 상용화에 어려움을 겪어 왔다. 현재는 핵심 원천 특허의 완료와 더불어 LFP의 안정성을

바탕으로 한 전지 기술인 셀투팩(Cell-to-Pack) 설계로 인하여 시장이 급격히 성장하고 있다.

전기자동차용 전지팩에서 모듈을 제거하는 기술인 셀투팩 기술은 기존 대비 50% 이상의 에너지밀도

향상이 가능할 것으로 예상된다.

하이니켈계 양극소재 중심으로 발전하던 전기자동차용 양극재는 전지의 다변화 요구에 맞춰 LFP

소재의 수요가 증가하고 있다. 하이엔드 시장에는 하이니켈계 NCM, 엔트리 시장에서는 LFP 소재가

양분되어 지배할 것으로 예상되며, 그에 대한 소재로드맵과 공급망 구축은 매우 중요하다고 할 수

있다.

2). 세라믹 양극소재의 시장 현황

① 삼원계 양극(LiNixCoyMnzO2, LiNixCoyAlzO2)

배터리용 소재의 전체 시장은 2022년 680억 달러에서 2030년 1820억 달러까지 성장할 것으로

예상된다. 이 중 양극소재는 2030년 기준 810억 달러 수준의 시장을 형성할 것으로 추정되며, 이는

배터리 소재 중 60% 이상을 차지한다. 2022년 기준 전기자동차용 전지 중 중국 외 시장에서는

95%가 삼원계 양극소재를 채용하고 있으며, 현재 양극 시장은 삼원계 양극소재가 주도하고 있다.

소재 가격은 니켈을 포함한 금속의 가격 변동에 민감하게 반응하며, 일반적으로 하이니켈계 NCM

양극소재의 단가가 kg당 20~30달러 수준으로 형성되고 있다.

관련 생산기업을 보면 출하량 기준으로 국내 에코프로비엠이 업계 1위를 달리고 있으며, LG화학이

4위로 5위 내에 2개의 국내 업체가 위치하고 있다. 벨기에의 유미코어, 중국의 XTC와 롱바이가 주요

경쟁사이며, 중국 업체들이 빠른 증설을 통해 생산량을 늘려가고 있다.

KEIT ISSUE REVIEW | 주요 세라믹소재의 국내외 개발 및 미래기술 동향 29

첨단 양극재 소재 개발현황을 보면 니켈 함량이 95% 이상인 하이니켈계 소재와 더불어 코발트를

사용하지 않는 코발트 프리 양극소재에 대한 개발이 진행되고 있다. 또한 공정 단가를 낮추기 위해

기존 2회 소성에서 1회 소성으로 단순화하는 공정 기술을 개발 연구 중이다.

연구개발 측면에서 하이니켈계 소재의 니켈 함량 증가가 한계치에 도달함에 따라 리튬 과잉 산화물

양극재(OLO) 등 초격차 기술 확보가 필요하다. 또한 금속 가격 변동에 따른 소재 가격 영향도가 매우

높기 때문에 사업성의 지속을 위해 니켈과 코발트 등 희유금속에 대한 안정적인 수급 전략을 구축해야

할 것이다.

② LFP 양극(LiFePO4)

관련 소재 시장의 동향은 삼원계와 동일하다. 중국 외 시장에서 5% 수준으로 적용되고 있었으나,

핵심 특허 만료로 인하여 중국 외 시장에서 폭발적인 성장이 있을 것으로 예상된다. 2030년 기준

LPF 양극재는 전체 양극재 생산량 중 25%를 차지할 것으로 전망된다.

고가의 희유금속을 함유하고 있지 않기 때문에 가격 변동성이 적고 가격이 저렴하며, 소재 단가는

kg당 10~15달러 수준으로 형성되고 있다.

국내에서 양산 능력을 갖춘 소재 업체는 전무한 상황이며, 중국업체가 시장을 대부분 점유하고 있다.

다만 LFP의 사업성 확대에 따라 국내 소재 업체들도 양산 기술개발에 본격적으로 착수한 상황이다.

소재 개발현황을 보면 낮은 용량과 방전 전압을 개선할 수 있는 조성의 도핑이 개발 중이며, 공정

단가 개선을 위해 소재 합성과 표면 탄소 코팅을 한 번에 진행하는 공정 단순화 기술개발이 시도되고

있다. 국내기업 및 연구기관에서 보유하고 있는 원천기술이 전무하여 소재의 합성과 개선을 위한

원천기술개발이 급선무다. LFP 소재를 생산하는 중국 기업의 국내 진출이 가속화되고 있는 시점이므로

소재의 원천성 기술 확보와 양산기술을 아우르는 패키지 성격의 기술개발이 시급하며, 이를 바탕으로

대기업 공급을 위한 충분한 협의가 이루어져야 할 것이다.

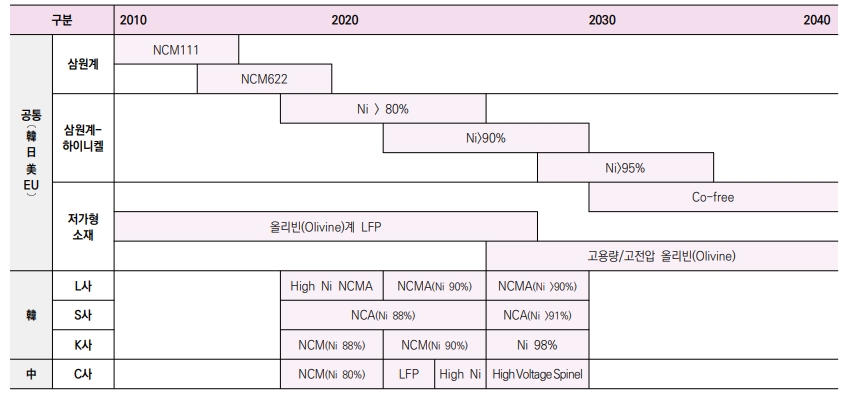

3) 세라믹 양극소재의 국내/외 기술로드맵

세라믹 양극제에 대한 국가별 기술로드맵은 삼원계, 삼원계-하이니켈을 활용한 고용량화 및 저가형

소재를 활용한 고용량/고전압용 소재개발이 중점적으로 진행되고 있다. 국가별 수준 차이는 거의 없고,

2022년 기준 한국과 중국이 전체 생산량의 90% 이상을 차지하고 있으며, 유럽과 미국 지역의 신생

업체에 대한 로드맵은 구체화되어 있지 않다. 2030년 이후의 차세대 양극소재에 대한 기술적 정립이

아직 부족한 단계로, 한계 돌파 기술의 출현 여부를 지속적으로 모니터링할 필요가 있는 상황이다.

표 1. 세라믹 양극재에 대한 국가별 기술로드맵

출처: 한국세라믹연합회 분석 2023년

4) 양극재 생산을 위한 원료소재, 공정 기술 확보 전략

국제사회에서 외교 분쟁 발생 시 단기간의 해소가 어려우므로 안정적인 수급을 위한 정부의 핫라인이

준비되어 있어야 한다. 예를 들어, 희유금속을 가공한 양극활물질 원료인 전구체의 경우 90% 이상을

중국에 의존하고 있고, 미국의 「인플레이션 방지법」, 전기차 보조금 수혜 차별 등으로 인해 전구체

생산기술 확보 필요성이 증가하고 있으며, 이를 위한 적극적인 투자가 필요한 시점이다.

하이니켈계 양극소재는 니켈 함량을 향상시키는 방향으로 기술개발이 진행되어 왔으나 현재 니켈

함량이 95% 수준까지 도달하여 기술적 한계에 다다른 상황이다. 그래서 기존 하이니켈과는 다른

혁신적인 기술이 필요한 시점이고 코발트 프리 양극이나 과잉 리튬 산화물 양극 등이 차세대 기술로

연구되고 있다. 차세대 소재의 성능확보와 상용화를 위해서는 원천기술부터 양산기술을 아우르는

전방위 연구개발과 공급망 확보에 대한 투자가 필요할 것이다.

세라믹 방열소재

1) 세라믹 방열소재의 개발 동향

① 질화알루미늄(AlN)

현재 AlN의 열전도율은 275W/mK가 최고 수준이고 보다 높은 300W/mK급을 목표로 연구개발이

추진되고 있다. 이를 위해 소재개발, 복합화, 입자크기, 나노화, 소결기술 등에 관한 연구가 진행되고

있다. 또한 열전도율 향상을 위해 화학기상합성법을 중심으로 고순도 분말, 나노분말 합성에 대한

연구가 진행 중이다.

국외의 AlN 분말 생산 주요기업으로는 Tokuyama(일본), 동양알루미늄(일본), 미츠이화학(일본),

교세라(일본), 쿠라믹(독일), H.C.Starck(독일), Shineso(중국) 및 American Elements(미국) 등이

있으며, 고품질 AlN 분말은 대부분 일본 기업들에 의해 생산되고 있다. 전 세계적으로 방열기판에

사용되는 고급형 AlN 분말이 약 70%, 일반형 AIN 분말이 30% 생산되고 있다. 고급형 AlN 분말은

거의 탄소환원질화법으로 일본의 Tokuyama社 등에서 제조하며, 일반형 AlN 분말은 금속 알루미늄을

질화하는 직접질화법을 이용하여 일본의 동양알루미늄 및 독일의 H.C.Starck社에서 생산하고 있다.

표 2. 주요 AlN 분말 제조업체의 시장점유율(2018년)

출처 : 후지키메라 종합연구소

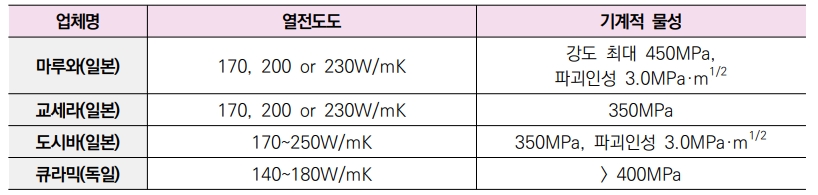

상용 AlN 방열기판 소재의 경우 Maruwa, Kyocera, Toshiba 등 일본업체가 시장 대부분을 차지하고

있으며, 일부는 독일의 큐라믹이 제조하여 로저스 사에 제공하고 있다. 상용되는 AlN 소재의

열전도도는 대부분 170W/mK 이상이나 꺾임강도의 경우 최대 450MPa, 파괴인성은

3.0MPa·m1/2으로 전기차용 파워모듈로 응용하기 위해서는 기계적 물성의 향상이 필요한 상황이다.

또한 AlN은 소결이 어려워 일반적으로 Y2O3 등의 액상을 형성시키는 소결조제를 첨가하여

소결하는데, 소결조제가 입계에 존재하여 열전도도를 감소시킴과 동시에 기계적 특성을 저하시키는

원인이 된다. 그러므로 소결첨가제 없이 분말의 소결을 촉진시킬 수 있도록 높은 비표면적의 미분말을

사용하여 소결 구동력을 향상시키는 것이 해결방안이 될 수 있다.

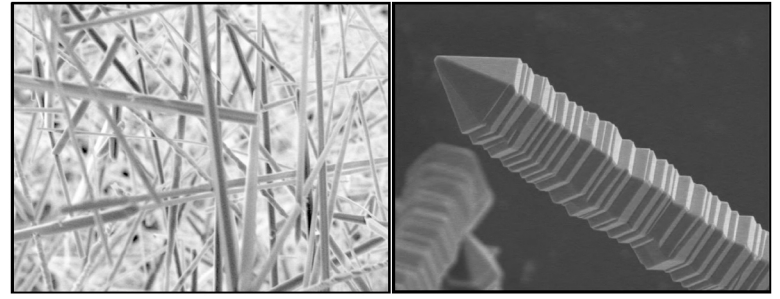

AlN의 상대적으로 낮은 파괴인성은 섬유상의 강화재를 첨가하여 crack의 전파를 방해함으로써 보완할

수 있다. 최근 일본 나고야대와 AIST가 공동으로 AlN을 단결정의 섬유상으로 제조한 뒤 기지상에

첨가시켜 소결함으로써 파괴인성을 Si3N4와 유사한 6MPa·m1/2 이상을 달성했다는 보고가 있다. 또한

일본의 U-MAP社에서 Thermalnite란 상품명의 AlN 섬유상을 개발하였는데, 열전도율은

270W/mK로 보고되었다. 현재 다양한 방열소재와 함께 복합재료를 형성함으로써 고인성·

고열전도도의 AlN 방열기판 제조에 관한 연구를 진행하고 있다.

그림 2. 일본의 U-MAP社에서 제작한 AlN 섬유상(Thermalnite)

출처: U-MAP社 홈페이지

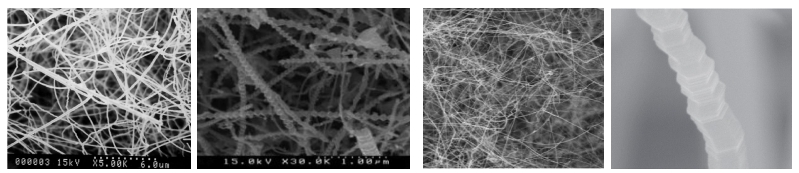

그림 3. 다양한 연구진에 의하여 발표된 AlN 섬유상의 전자현미경 사진

출처: J. Am. Ceram. Soc. 83, (5), 1117 등

일본 AIST에서는 AlN 휘스커의 종류를 달리하여 AlN 소재에 첨가 후 물성을 연구한 결과, 열전도도는

180W/mK 이상이었으며, 열전도도의 저하 없이 파괴인성이 6MPa·m1/2 이상의 값을 얻었다는

결과는 의미가 있다. 다만 강도는 300MPa 이하로 개선이 필요해 보인다.

Continental社는 AlN을 사용하고, STMicroelectronics, Fuji Electric 및 Infenion사에서는

Si3N4를 이용하여 전기자동차 파워모듈용 방열기판을 제작하고 있다.

AlN에 대한 연구·생산은 일본이 거의 독점체제를 구축하고 있는 실정으로, AIST(산업기술종합연구소)

에서는 고열전도 질화알루미늄 세라믹스의 미세구조와 특성, 열전도 메커니즘에 관해 장기적·체계적인

연구를 통해 열전도율과 소결공정 및 미세구조와의 관계를 규명해냈다.

NGK에서는 반도체공정 히터소재의 고열전도화, 내플라즈마성 고온저항소재 개발을 통해 소결

조성제어, 소결조건 최적화, 입자크기 최적화 등의 연구와 AlN-AlN 접합에 대한 연구를 추진했다.

정전척(ESC) 소재 분야에서는 소결공정기술을 개발했으며, 내플라즈마성 증가기술을 검토 중이다.

표 3. 상용 질화알루미늄 제조사별 열물성과 기계적 물성

출처 : Market Intelligence Data, 세라믹

AlN 분말의 용도를 더 확장하기 위해서는 비산화물에 공통되는 저가격화와 소결온도가 높아 불순물로

인한 물성 저하 문제를 해결하기 위해 고순도화 및 나노원료화가 필요하다. 또한 방열 필러로서 각종

바인더 수지에 충전을 위해 입자의 미세화 및 고밀도 충전기술과 내수성 개선이 요구된다.

② Si3N4

전기차의 고성능화 및 파워모듈 고출력화를 선제적으로 대비한 일본이 세라믹 방열기판을 포함한

고내구성 세라믹 소재를 선도하고 있다. 일본의 신에너지산업기술종합개발기구(NEDO, New Energy

and Industrial Technology Development Organization)는 “저탄소사회 실현을 위한 신소재

전력반도체 프로젝트: 파워모듈용 내열 부품 패키징 기술개발(2012-2014)”이라는 연구개발 과제를

10년 전에 기획/수행하면서 향후 전기차 파워모듈용 소재의 청사진을 제시하기도 했다. 해당 과제는

1,200V/50A급 파워모듈이 최대 225℃의 소자 접합부 작동 온도를 지원하기 위해 250℃의 내열성을

목표로 하는 소재부품 및 패키지 기술을 설정했다. 또한 주변 온도 -40℃인 한랭 지역에서의 작동도

가정하여 –40℃/250℃ 온도 주기에서 1,000회 이상의 사이클 테스트에도 내구성을 가지도록

설계했다.

이렇듯 질화규소 방열기판의 경우 일본이 양산기술을 선도했을 뿐만 아니라 소재 성능 혁신까지

주도하고 있다. 1978년 일본에서 열전도도 55W/mK의 질화규소 방열 소재로 가능성을 확인한 이후

2000년대말 일본 AIST(산업기술총합연구소), Denka(질화규소 원료 분말회사)에서 통상적인 가스압

소결조건(1,900℃, 9기압, 12시간 이내)으로 개발해내면서 파워모듈용 방열기판 양산을 주도하기도

했다.

현재 일본의 Toshiba, Denka, Maruwa, Kyocera, Hitachi 등의 기업에서 열전도도 85~90W/mK,

강도 650~800MPa, 파괴인성(KIC) 6.5~7MPa·m1/2사양의 질화규소 방열기판을 170×130mm2

크기의 대면적 양산기술을 보유하고 있다.

국내의 방열기판용 질화규소 소재 연구는 2014년부터 출연연 고유사업 및 산업자원부 소재부품사업을

통해 본격화되어 일본 대비 약 15년 늦은 상태다. 한국재료연구원/한국세라믹기술원 등 세라믹 소재

연구기관과 비산화물 세라믹 제조 역량을 가진 일부 중소기업들이 산·학·연 협력을 통해 실험실

레벨(TRL 3~4)에서 고온/고압 소결조건(1900℃, 10기압 N2, 6~12시간)을 적용하여 열전도도

70~90W/mK, 강도 600~700MPa를 갖는 방열기판 시작품을 제작하는 수준이다.

34 한국산업기술기획평가원

연구소 수준에서의 질화규소 소재 열전도도 향상뿐만 아니라 양산용 질화규소 공정까지 일본 대비

열위에 있어 기술 수준의 향상이 요구된다. 국내의 기업들(KCC, LX세미콘, 아모그린텍 등) 역시

현대자동차의 전기차용 전력반도체 모듈에 적용하는 질화규소 방열기판은 기술개발 중으로,

현재까지는 일본에서 수입해 금속 접합하여 제품화하고 있다. 향후 전기차 시장의 급격한 확대 전망을

고려할 때 국내 세라믹 방열기판 양산체제 구축이 필수적이다.

2) 세라믹 방열소재의 시장 현황

① 질화알루미늄(AlN)

AlN 분말 세계시장은 2005년 380톤, 3,100백만 엔에서 연간 8.8% 증가하여 2008년에 490톤,

4,000백만 엔 규모이다. 2009년은 세계적 불황으로 400톤, 3,250백만 엔으로 감소하였으나

2010년부터 연평균 6.2%씩 증가하여 2018년에는 720톤의 6,738백만 엔, 2022년에는 약 830톤의

7,290백만 엔 이상에 이르렀다(Fuji Chimera, 2018).

2022년 전 세계 고순도 질화알루미늄 생산량은 일본이 700톤(74.6%), 기타 국가가 165톤(25.4%)을

생산하는 것으로 추산되며, 절대적인 독과점 체제를 형성하여 부품 및 완제품 산업에도 영향을 미치는

것으로 파악된다. 도쿠야마(Tokuyama)가 연간 640톤 이상을 생산하는 제1위 제조사이며, 고순도의

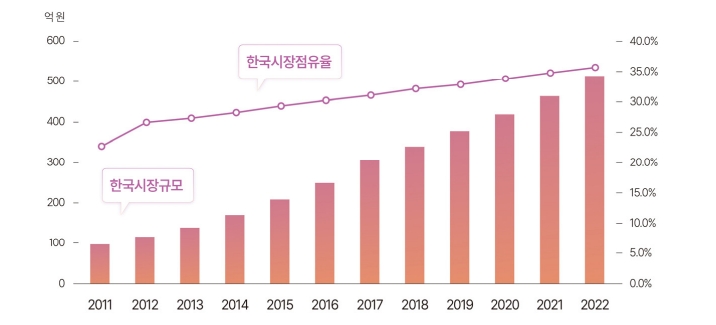

반도체·자동차용에 고가로 공급 및 사용되고 있어 그 수요량도 증가 추세다. 국내 시장도 2018년

기준 Tokuyama가 87%로 가장 많고, Toyo Aluminum 등이 13%를 차지하고 있다.

향후 xEV, 5G 등의 전기장치 내 전력모듈 등이 고전력화, 고집적화, 경박단소화됨에 따라 고방열

기판으로서의 AlN 수요가 크게 증가할 것으로 예상된다. xEV의 인버터/컨버터용 전력모듈의

방열기판용 AlN 분말을 개발 중이며, 이를 대비해 Tokuyama가 200톤 증설을 준비 중인 것으로

파악되고 있다.

그림 4. AlN 분말의 국내 시장 규모 및 총생산량 대비 세계시장 점유율

출처 : Marketsandmarkets 2017

방열용 전자제품 및 전기자동차의 기판 제작에 사용되는 AlN 분말은 각종 첨단 전자제품의

고용량화/고집적화 및 전기자동차의 판매 증가에 따라 연평균 20% 이상 국내 사용량이 급속히 증가해

왔다. 2022년 국내 AlN 분말의 수요는 614톤(626억 원)으로 추정되며, 이러한 수요 증가는 향후

지속될 전망이다.

저가 제품은 kg당 5만 원 수준이며, 반도체 히터 소결용 분말이 kg당 10만 원대이다(Tokuyama

H grade, Toyou Aluminum JC grade). 여기에 첨가제 및 표면처리 등의 후가공이 들어간

조성분말(formulated powder Tokuyama H-T grade, Toyo Aluminum JCG grade)의 경우

kg당 15만 원대에 판매되고 있다.

국내의 AlN 분말제조 관련 연구는 제한적이며, 일부 대학과 연구소(한국세라믹기술원 등)에서는

Al-nitrate 및 urea 연료를 이용한 자기연소법과 마이크로파를 이용한 1,400℃ 탄소환원질화법을

병행하여 AlN 분말을 제조하는 실험에 성공하기도 했다. 그러나 상업용으로 진행되지는 못하고 있는

실정이며, AlN 섬유 제조에 대한 연구도 진행되고 있다.

그림 5. 방열재료로 사용되는 대표적 세라믹과 적용제품

출처 : 테크월드 뉴스 2020년 10월호

현재 방열기판 제작에 사용되는 고순도 AlN 분말은 국내에서 전 세계 사용량의 30%를 사용하고

있음에도 불구하고 전량 일본으로부터 수입되고 있다. AlN의 원료인 순도 99.9% 내외의 Al2O3를

대한세라믹스와 KC 등의 국내 업체에서 생산하고 있기 때문에 AlN의 분말의 국산화 및 상용화

기술개발이 완료된다면 국내 산업체의 Al2O3 → AlN 밸류체인 및 공급망 구축이 가능할 것으로

판단된다.

② Si3N4

전기구동 수송기기의 급격한 대중화로 파워모듈의 고출력화, 국제적인 연비 규제와 에너지 절약으로

초래된 수요 상승에 따른 세라믹 방열소재 시장의 가파른 확대 추세가 예측되고 있다. 기업체들은

해당 분야에서의 수요 확보에 주력 중이며, 방열소재 공급 요구 특성으로 비용뿐만 아니라 방열성능이

중시되는 경향이 있다.

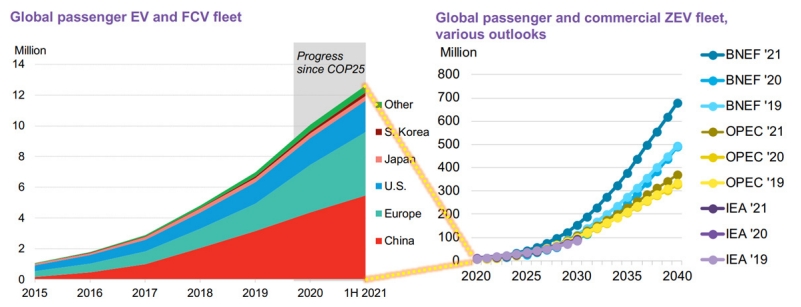

2022년 1분기에 전년 동기 대비 75% 증가한 200만 대 판매로 전기차 보급 속도가 가속화되고 있다.

전기차가 주인 완전 무공해차량(ZEVs)의 누적출고량은 2019년 690만 대에서 2021년 상반기에만

1,260만 대로 거의 2배가량 상승했다. 향후 2040년까지의 가장 높은 ZEVs 누적출고량은 BNEF의

2021년 보고서에 따르면 6억 7,700만 대로 예상된다.

그림 6. 2015~2021년 ZEVs 누적출고량(좌) 및 2020~2040년 예상 누적출고량(우)

출처 : BloomberNEF 보고서, 2022년 Zero-Emission Vehicles Factbook

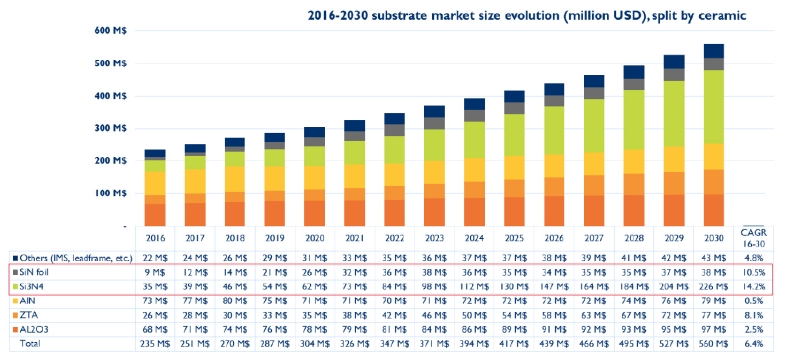

이렇듯 기존 적용 분야 및 새로운 응용 분야가 확대됨에 따라 방열세라믹 소재 시장은 지속적으로

성장하고 있다. 파워모듈용 세라믹 방열기판 시장은 2.35억 달러(2016년)에서 5.60억

달러(2030년)로 성장할 것으로 전망되며, 모듈 고전압 추세에 맞춰 질화규소의 비중이 14.9%(0.35억

달러)에서 40.4%(2.26억 달러)로 확대가 예상된다. 기술적으로는 테슬라를 기반으로 한 선도업체를

중심으로 SiC 기반의 전력반도체를 사용하고 있는데, 이러한 전력반도체 사용 시 높은 구동 조건을

만족시키는 절연기판으로 Si3N4의 채택이 일반적이다.

그림 7. 세라믹 방열기판의 세계 시장 전망

출처 : Yole development, Power module packaging 2018

이산화탄소 배출 규제 강화 등으로 인해 EV 등 차세대 자동차의 라인업 증가가 예상되고 따라서 향후

시장 확대도 가속화될 전망이다. 특히 일본에서는 고급/대형차 중심으로 적용되던 질화규소

방열기판이 중형/소형차에도 적용을 추진하고 있다. 나아가 산업기기, 파워컨디셔너, 전철 등에도

질화규소 기판의 안정적인 수요가 전망되고 있다.

질화규소 방열기판 시장점유율의 경우 2013년에는 Toshiba 38%, Hitach 31%, Denka 21%였으며,

2017년에는 Toshiba 40%, Denka 40%, Hitachi 8%로 Denka가 급격하게 시장점유율을 늘려

왔다. Denka의 경우 원료분말부터 금속 접합 방열기판까지 일관공정을 보유하고 있으며, 특히 산소함량이

낮은 것을 특징으로 하는 원료분말 기술력이 뒷받침된다는 점에서 시사하는 바가 크다.

국내 질화규소 수요는 2015년 14톤 이후 4년간 연평균 15.6%씩 증가함에 따라 2018년 23톤에

이어 2019년 25톤에 달했다. 2018년 기준 국내 시장은 절삭 공구용이 15톤으로 전체 수요의 65%를

차지해 가장 많고, 이어 구조 세라믹용이 28%로 2번째다. 향후 수요 증가가 예상되는 세라믹볼은

2017년 이후 실험 테스트 등을 시작하여 방열기판은 상업화 전 단계이다.

세계 질화규소 수요는 2018년 기준 1,100톤이다. 용도별 수요로는 베어링볼 330톤, 구조체 280톤,

용탕지그 200톤, 방열기판 185톤, 절삭공구 50톤, 기타 55톤 수준이다.

2023년 기준 일본산 질화규소 원료분말 가격이 20% 이상 상승한 것으로 파악되고 있는데, 국내

수입은 2018년 기준 Ube가 78%로 가장 많고 Denka가 18%, AlzChem 4%로 뒤를 잇고 있다.

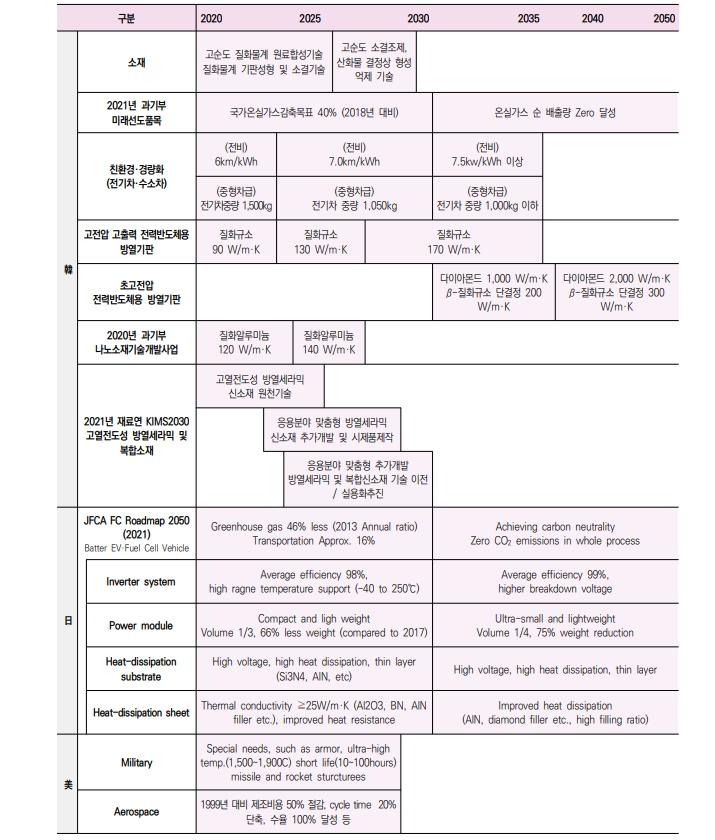

3) 세라믹 방열소재의 국내외 로드맵

① 방열소재

표 4. 방열소재에 대한 주요 국가별 기술로드맵

출처: 한국세라믹연합회 분석 2023년

방열소재에 대한 국가별 기술로드맵은 면밀히 작성되고 있지는 않으나, 산업 분야별로 방열 특성을

반영한 소자/기술개발이 진행되고 있다. 한국은 2030년까지 고순도 질화물계 원료 합성, 소결조제

최적화 및 질화물계 기판 제조기술 중심으로 진행되고 있다. 2030년 이후의 기술개발 로드맵은

미작성된 상태이며, 세라믹기술의 선순환생태계 구축을 위해서는 2050년까지의 계획 수립이 필요한

실정이다.

국내의 경우 2050 탄소중립녹색성장위원회의 온실가스 감축목표(2030년까지 2018년 대비 40%,

2050년 온실가스 순 배출량 ‘0’)에 맞춰 2021년 정부에서 지정한 미래선도품목의 분야별 세부

기술로드맵 중 자동차 친환경·경량화(전기차·수소차) 2021~2035년 범위의 기술개발 목표치가 담겨

있다. 질화규소 기판은 세부 기술 중 하나인 ‘고전압/고출력 전력반도체 방열기판’에 포함되어 있다.

목표: 2021년 90W/mK → 2027년 130W/mK → 2035년 170W/mK

2020년 과기부 나노소재기술개발사업에서 질화알루미늄 방열소재를 2024년 120W/mK, 2027년

140W/mK로 개발하는 세부목표가 잡혀 있다. 2030년대 이후 미래를 대비하는 차원에서 전력반도체

고전압/고출력화 추이를 보면, 기존 600V급 Si 전력반도체 → 2020년대 이후 1,200~1,700V SiC

전력반도체 → 2030년대 이후 2,000~3,000V Ga2O3 전력반도체가 적용될 것으로 예상된다. 이에

따라 2030년대를 준비하는 방열기판 소재로 열전도도 200~2,000W/mK 급의 초고방열 소재가

필요한 실정이다.

절연성+내구성+초고열전도 특성을 동시에 갖춘 미래형 초고방열 기판소재 후보군으로 Diamond,

β-Si3N4 단결정, AlN 단결정 등의 소재들이 가능할 것으로 사료된다. 제조기술의 난이도 및 상용화를

위한 저비용 공정 개발 등을 고려할 때 2030년 이후 실용화를 목표로 로드맵을 구성하는 것이 적합할

것으로 판단된다.

일본의 경우 2030년까지 온실가스 2013년 대비 46% 감축, 2050년까지 탄소중립 및 CO2 배출

제로 등 정부정책에 따라 JFCA에서 발간한 ‘FC Roadmap 2050’에는 전기차·수소차용

인버터/파워모듈의 고효율·고내구·경량화 등의 목표에 맞춰 Heat-dissipation substrate 및

Heat-dissipation sheet의 장기 개발 방향성이 제시되어 있다. 2030년까지 고열전도(Si3N4, AlN

등) 개발, 그 후 2050년까지 새로운 소재개발로 확장하는 방향성이 제시되어 있으나 상세한 개발

목표수치 또는 개발 예상 소재는 명시되지 않았다.

4) 고전력 장치용 세라믹 방열소재 기술전략

소재/부품/장비 산업은 제조업 경쟁력의 핵심요소로서 2019년 8월 정부는 ‘소재/부품/장비 산업

경쟁력 강화 대책’을 마련했다. 또 2021년 발표한 소재/부품/장비 미래선도품목 65개 중 하나로

“이종집적 방열소재”가 선정되었다. 국내의 탄소중립 정책 및 그와 연계된 제4차 친환경자동차

기본계획 등 전기차 보급률을 공격적으로 확대하는 방향에 맞춰 일본 수입에 절대적으로 의존하고

있는 전기차 파워모듈용 세라믹 방열소재의 기술자립화가 필수적이다.

질화물계 원료 및 소재개발을 성공적으로 달성할 경우 향후 전기자동차 산업의 급속 성장에 따른

대일무역 역조 심화에 대비할 수 있다. 또한 3~4년 내 선도국과 대등한 기술 확보 및 차세대 먹거리

산업으로서 소재산업이 그 역할을 할 수 있을 것으로 기대된다. 병행하여 부품 신뢰성 향상을 위한

고방열·고인성 질화규소 방열기판 및 접합기술 등 전방위적 소재 및 부품 기술개발 전략이 필요하다.

전기자동차 혹은 수소자동차의 상용화에 따라 기존 반도체 및 전장부품과 더불어 자동차 분야의 시장이

확대되어 시장이 급격히 커질 것으로 판단되며, 따라서 방열소재 기술의 확보를 위한 정책적 지원이

필요할 것으로 판단된다.

국내 원료분말 양산기술을 개발함으로써 수급 안정성을 확보하고 방열기판 소재 양산기술까지 갖추고

국내에 방열기판 소재에 대한 선순환 공급망 체계를 구축해야 한다. 그래야 향후 전기차 대중화 시대에

대응하여 독자적인 소재기술 확보가 가능할 것으로 예상된다.

4 결론

국내 세라믹산업의 규모는 매출액 기준 2018년 65.4조 원에서 2020년 73.3조 원으로 성장했으며,

2023년에도 비슷한 추세를 보일 것으로 예상된다. 주요 수요산업 분야인 반도체, 디스플레이, 배터리

분야 등을 중심으로 소재 분야 해외 의존도를 줄이기 위한 노력이 진행되고 있다.

첨단세라믹 원료소재 공급망은 국내 생산과 수입의 두 가지 경로로 수요를 대응하고 있다. 2019년

기준 국내에서 내수용으로 공급된 수량이 약 22만 톤인 것에 반해, 수입량이 90만 톤으로

수입의존도가 매우 높다. 국내에서 생산된 원료소재가 일부 공급되고 있는 산화알루미늄 등도

반도체/LED용, 이차전지 분리막용 등은 국내 시장 점유율이 매우 낮고 고품위/고신뢰성은 물론 최종

수요처의 소재 수준을 충족하지 못하고 있다.

2022년 기준 국내 세라믹 원료소재 수요의 70% 이상은 여전히 수입에 의존하고 있다는 점은

소재공급망의 커다란 약점이 되고 있다. 국내 원료소재산업은 범용의 경우 풍부한 원료광물 자원을

앞세워 세계 공급망을 장악한 중국 의존도가 높으며, 고순도·고기능성을 갖춘 첨단세라믹은 주도권을

가진 일본과의 격차를 줄여야만 하는 상황이다. 또한 세라믹산업의 가치사슬·공급망 생태계 내에서

주요 공급 기업은 중소·중견기업인 반면, 대기업이 수요기업인 구조적 특성으로 인해 전력반도체용

소재, 통신용 부품소재 등 첨단 원료소재산업의 지속 성장에는 어려움이 많다.

미국, 독일, 일본 등 소재산업 선도국에서는 과거부터 활발하게 기술로드맵 구축을 진행하여 정책에

반영해 오고 있다. 이러한 환경에서 꾸준히 성장한 첨단세라믹 소재·부품 시장은 일반 제조업 분야뿐만

아니라 전자, 발전, 항공우주, 수송기기, 군수산업 분야 등에서 기존 재료가 가지고 있는 한계를 극복한

새로운 소재·부품으로 활용되어 해당 국가 산업 전체의 경쟁력을 높이고 있다.

국내 세라믹산업의 국제경쟁력을 향상시키고 장기적인 발전을 확보하기 위하여 다수의 관계자가

충분한 시간을 가지고 미래시장을 종합적·계적으로 예측하여 세라믹산업 세부 분야별 기술개발전략이

수립되어야 한다. 이에 근거하여 전략적 접근을 기반으로 한 포괄적 소재 공급망 구축도 뒤따라야

한다.

앞서 조사된 두 가지의 세라믹 소재를 비롯하여 반도체, 디스플레이, 바이오헬스, 차세대 태양전지,

항공우주 등과 관련한 첨단 세라믹소재의 국제적인 흐름을 파악하는 연구는 원료소재의 생산기술

확보를 포함한 궁극적인 소재공급망 확보로 귀결되어야 한다.

출처 및 참고자료

1. 일본 FC 2050 Roadmap, 일본 파인세라믹스협회, 2021

2. [Ktech 이슈리포트] 국내 세라믹 원료산업의 현황, ktech, 2022

3. 세라믹기술백서, 한국세라믹기술원, 2022

4. 세라믹산업통계, 한국세라믹기술원, 한국세라믹연합회, 2022

5. 신년기획,전자신문 2023.1.1.

6. 박홍규, 리튬이차전지용 양극재 개발 동향, 한국전기화학회지, Vol. 11, 2008, pp. 197 – 210

7. 조원일, 새로운 양극 소재인 LiFePO4의 도전과 성공, 한국전자공학회지, Vol. 34, 2007, pp. 1366 – 1373.

8. [소부장칼럼]소부장 전략, 공급망 안정과 혁신 창출, 전자신문, 2022.8.18.

9. 세라믹스 산업기술 선순환생태계구축을 위한 선진국로드맵조사, 한국산업기술평가관리원, 2023

연관글 모음

배터리용 소재 공급망 이슈 및 기술 비교 분석 정보

배터리용 소재 공급망 이슈 및 기술 비교 분석 이정두 이차전지 PD KEIT 김종민 책임 KATECH 이철주 수석 KEIT • 배터리 산업은 특히 전기차 산업의 급격한 성장에 힘입어 큰 폭의

hollopapa.tistory.com

무금형 수치제어 유연성형기술개발 동향 정보

무금형 수치제어 유연성형기술개발 동향 이병현 뿌리 PD KEIT 배기현 수석 KITECH 김태규 수석 KEIT • 미래 제조 환경은 소품종 대량생산 체계에서 다품종 개인 맞춤형 유연생산 체

hollopapa.tistory.com

전기차 일체형 차체 제조기술(기가캐스팅) 정보

전기차 일체형 차체 제조기술(기가캐스팅) 이봉현 전기수소차 PD KEIT 김세훈 책임 KATECH 강규호 선임 KEIT • 기가캐스팅은 테슬라가 도입한 대형 알루미늄 주조 기술로서 전기차 차체

hollopapa.tistory.com

'사회경제' 카테고리의 다른 글

| 트럼프 2기 출범과 산업기술 R&D 방향성 (0) | 2025.01.23 |

|---|---|

| 배터리용 소재 공급망 이슈 및 기술 비교 분석 정보 (0) | 2024.04.24 |

| 무금형 수치제어 유연성형기술개발 동향 정보 (0) | 2024.04.24 |

| 전기차 일체형 차체 제조기술(기가캐스팅) 정보 (0) | 2024.04.24 |

| 스마트농업 구현을 위한 농기계 기술 정보 (0) | 2024.04.24 |

댓글